Блог им. TAUREN |🥚 МТС (MTSS) - рекордная долговая нагрузка и IPO МТС-Банка

- 15 марта 2024, 10:39

- |

▫️Капитализация: 585 млрд ₽ / 293₽ за акцию

▫️Выручка 2023: 606 млрд ₽ (+13,5% г/г)

▫️OIBDA 2023: 234,2 млрд ₽ (+6,4% г/г)

▫️Чистая прибыль 2023: 54,6 млрд ₽ (+67,5% г/г)

▫️ND/OIBDA: 1,9

▫️P/E ТТМ:10,7

▫️fwd дивиденды 2023:11-12%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно выделю результаты за 4кв2023г:

▫️Выручка: 168 млрд ₽ (+18% г/г)

▫️OIBDA: 56,7 млрд ₽ (+3,9% г/г)

▫️Чистая прибыль: 16,1 млрд ₽ (+195,6% г/г)

✅ МТС-Банк находится на финальной стадии подготовки к выходу на IPO. Скорее всего, мы увидим публичное размещение уже в 1П2024г.

На конец 2023г капитал банка составлял 76,3 млрд рублей при ЧП в 12,4 млрд (ROE = 16,3%). Если компания будет выходить с небольшим дисконтом к капиталу как это делал Совкомбанк, то мы увидим оценку приблизительно в 60-70 млрд. Объём IPO вероятно будет небольшим (не более 10%), за такой пакет МТС получит около 6-7 млрд, долг это существенно не снизит.

✅ Благодаря отличным результатам финтех направления и небольшому росту абонентской базы, МТС удалось показать рост выручки на 18% г/г. Это помогло сохранить операционную маржинальность выше 20%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. TAUREN |🛢 Лукойл (LKOH) | Так ли страшны проблемы с НПЗ? Разбираем отчет и считаем дивиденды.

- 14 марта 2024, 01:49

- |

▫️Капитализация: 5145 млрд (7427 р/акция)

▫️Выручка 2023: 7928 млрд р

▫️Опер. прибыль 2023: 1428 млрд р

▫️Чистая прибыль 2023: 1155 млрд р

▫️ P/E TTM: 4,5

▫️ fwd P/E 2024: 3,4

▫️ fwd дивиденды 2023: 16,8%

▫️ fwd дивиденды 2024: 19,4%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Компания не особо раскрывает подробности деятельности в отчете, но ряд выводов сделать можно.

✅ Если скорректировать чистую прибыль на курсовые разницы и обесценение активов, то мы получим 1,25 трлн скор. чистой прибыли и P/E TTM = 4,1.

Прибыль за 2П2023 составила 590 млрд р (+16% п/п), а операционная прибыль выросла на33% п/п до 816 млрд р. Выручка прибавила +20% п/п.

✅ Чистая денежная позиция компании составила 784 млрд рублей. У компании предостаточно средств для урегулирования проблем с НПЗ и выплаты больших дивидендов.

✅ FCF за 2023й год составил примерно 864 млрд рублей, что является базой для выплаты по див. политике (не менее 100% от скорректированного свободного денежного потока). По итогам 9м2023 было выплачено310 млрд р, поэтому осталось примерно 554 млрд р (10,8% к текущей цене или почти 800 р/акция). Итого див. доходность за весь 2023й год к текущей цене около 16,8%.

( Читать дальше )

Блог им. TAUREN |☂️ Ренессанс страхование (RENI) - новый рекорд по страховым премиям и рост инвестиционного портфеля

- 13 марта 2024, 13:27

- |

▫️ Капитализация: 57,6 млрд ₽ / 103,5₽ за акцию

▫️ Страховые премии 2023: 123,4 млрд ₽ (+17,3% г/г)

▫️ Результат страховых операций 2023:4,1 млрд ₽

▫️ Чистая прибыль 2023: 10,3 млрд ₽

▫️ скор. P/E ТТМ:8,5

▫️ fwd дивиденды 2023: 9,6%

▫️ P/B: 1,3

Телеграм: t.me/+Sh-aXTTRdpMyYzky

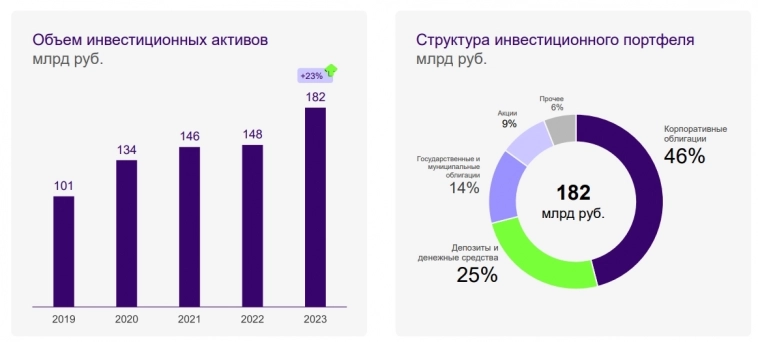

✅ Около 85% инвестиционного портфеля группы приходится на облигации (ОФЗ + корпоративные) и депозиты. Сам портфель за год вырос на 23% г/г до 182 млрд, а совокупный доход от переоценки и полученных процентов составил около 19 млрд. Время для компании сейчас крайне благоприятное, так как львиную долю прибыли формирует именно % доход, который сейчас высокий даже по консервативным инструментам.

✅ Ожидается, что сделка по покупке Райффайзен Лайф добавит около20 млрд активов и 10 тысяч новых клиентов (3,6 млрд собственного капитала по МСФО за 2022г). Компания готова и к новым сделкам M&A в дальнейшем, сектор открыт для дальнейшей консолидации.

✅ Менеджмент рассчитывает, что в 2024г портфель продолжит генерировать доход как минимум на уровне средней ключевой ставки по году.

( Читать дальше )

Блог им. TAUREN |🌊 Русгидро (HYDR) - подготовка к рекордному циклу инвестиций и рыночным тарифам

- 12 марта 2024, 11:31

- |

▫️Выручка 2023: 510,3 млрд ₽ (+21,9% г/г)

▫️Опер. приб. 2023:96 млрд ₽ (+59,4% г/г)

▫️EBITDA 2023: 131,5 млрд ₽ (+43,5% г/г)

▫️Чистая прибыль 2023: 33,6 млрд ₽ (+59,5 г/г)

▫️скор. ЧП 2023:69,4 млрд ₽ (+54,7 г/г)

▫️скор. P/E ТТМ:5

▫️P/B:0,5

▫️fwd дивиденды 2023: 0-6,7%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Результаты за 4кв2023г:

▫️Выручка: 142,4 млрд ₽ (+22,8% г/г)

▫️EBITDA: 26,3 млрд ₽ (+68,6% г/г)

▫️скор. ЧП: 12,6 млрд ₽ (+12,1% г/г)

✅ С 2024г Минэнерго начнет плановую реализацию программы по либерализации энергорынка Дальнего Востока (РусГидро представляет около 90% рынка) в рамках которого начнётся постепенный переход от гос. тарифов к рыночным. Ожидается, что более рыночные тарифы на электроэнергию приведут к значительному росту выручки и прибыли сегмента ГЭС, но компания лишится большей части субсидий (которых в 2023м году было получено аж59 млрд р (85% от скор. чистой прибыли). Объём субсидий в 2023м году вырос на 18% к 2022му.

( Читать дальше )

Блог им. TAUREN |🗣 HeadHunter (HHRU) - намечается большой дивиденд за 2022-2024 годы

- 11 марта 2024, 10:55

- |

▫️Выручка 2023:29,4 млрд (+63% г/г)

▫️Чистая прибыль: 12,4 млрд ₽ (+236% г/г)

▫️Скор. чистая прибыль: 11,4 млрд (+127% г/г)

▫️скор P/E ТТМ: 16,4

▫️fwd P/E 2024:13,7

▫️fwd дивиденд 2023:0%

▫️fwd дивиденд 2024:16,1%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Компания продолжает расти быстрыми темпами, во многом этому способствует дефицит кадров, который вряд ли куда-то денется, пока не завершится СВО. Самый большой рост выручки показывает сегмент объявлений о вакансиях (+76,9% г/г).

👆 Компания из года в год продолжает повышать цены на свои услуги, поэтому выручка растёт существенно быстрее издержек.Рентабельность по скор. чистой прибыли за 2023г составила 38,7%, против 33,3% в успешном 2021м.

✅ Что касается роста, который не зависит от цен на услуги, то компании еще есть куда наращивать клиентскую базу. В 2023м году количество платящих клиентов составило почти 602 тыс. (539 тыс. из которых — МСП в РФ). При этом, МСП из России формируют больше 53% выручки.

( Читать дальше )

Блог им. TAUREN |⚡️ Юнипро (UPRO) - обзор МСФО за 2023 и считаем накопленные дивиденды

- 10 марта 2024, 14:49

- |

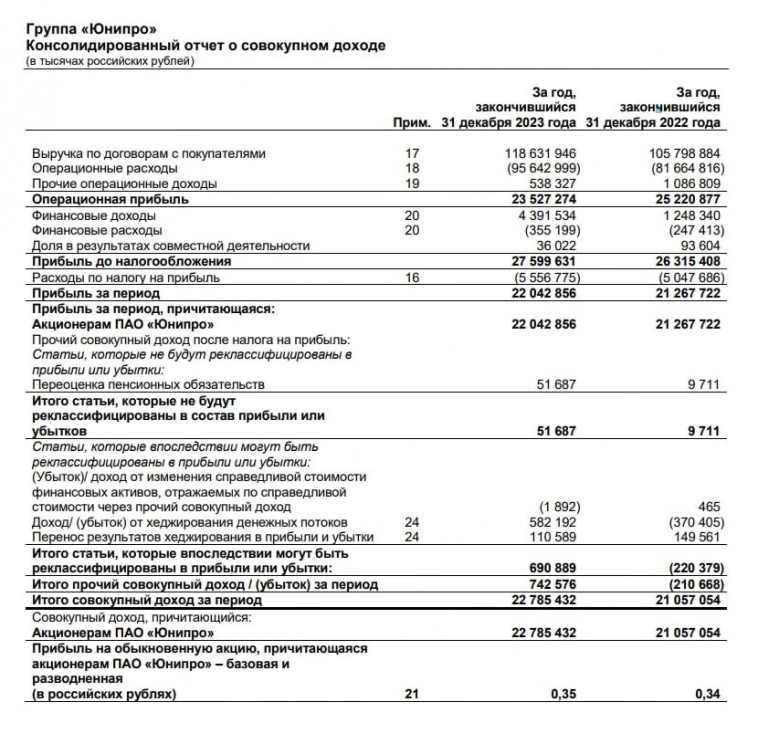

▫️Выручка 2023: 118,6 млрд ₽ (+12,1% г/г)

▫️Опер. приб. 2023: 23,5 млрд ₽ (-6,7% г/г)

▫️Чистая прибыль 2023: 22 млрд ₽ (+3,6% г/г)

▫️P/E ТТМ: 6,1

▫️P/B: 0,88

▫️fwd дивиденды 2024: 0-48%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Отдельно результаты за 2П2023г:

▫️ Выручка: 60,3 млрд ₽ (+10,8% г/г)

▫️ Операционная прибыль:5 млрд ₽ (-78% г/г)

▫️ Чистая прибыль:6,5 млрд ₽ (-71,2% г/г)

✅ Отчет лучше ожиданий, даже не смотря на то, что операционная рентабельность просела. Компания относительно сильно нарастила выручку, географический сегмент Ханты-Мансийского АО вырос на 19% г/г. Финансовые доходы компании вырослидо 4,4 млрд р (х3,5 г/г). Чистый долг компании составил 49,3 млрд с учётом обязательств по аренде. Потенциально, эта так и просится на дивиденды или покупку каких-то активов, но пока тишина.

✅ При условии позитивного разрешения текущего корпоративного конфликта, Юнипро может выплатить дивиденды (вопрос только во времени):

▫️20 млрд за 2022г или 0,3172 рублей на одну акцию (див. доходность 14,8% к текущим ценам)

( Читать дальше )

Блог им. TAUREN |⚡️ ИнтерРАО (IRAO) - начало цикла рекордных капитальных затрат

- 09 марта 2024, 13:27

- |

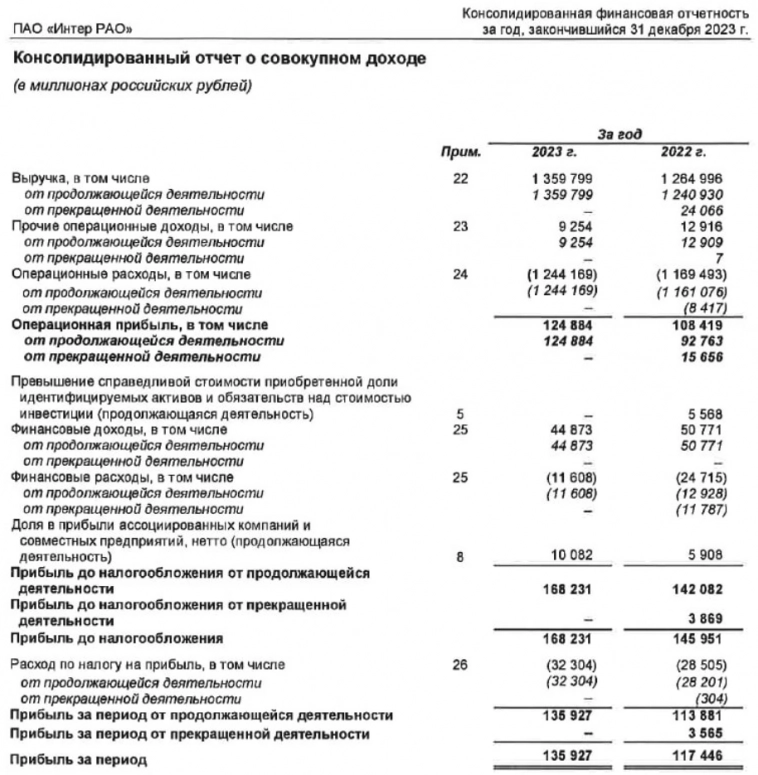

▫️ Выручка 2023: 1360 млрд ₽ (+7,5% г/г)

▫️ Операционная прибыль 2023г: 125 млрд ₽ (+15,2% г/г)

▫️ Прибыль акционеров 2023: 133 млрд ₽ (+15,4% г/г)

▫️ EBITDA 2023:182 млрд ₽ (-0,5% г/г)

▫️ P/E ТТМ: 3,2

▫️ P/B: 0,5

▫️ Дивиденды fwd 2023:7,8%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Чистая денежная позиция у компании сейчас537 млрд р (или 450 млрд р, если учитывать обязательства по аренде). Этой суммы хватит на покупку любой публичной компании из сектора электроэнергетики, но пока M&A лишь точечные. Недавно стало известно, что компания приобрела «Псковэнергосбыт» и «Екатеринбургэнергосбыт» за почти6 млрд руб.

✅ За 2023г чистые финансовые доходы составили 32,7 млрд р (+24% г/г). Сумма большая, но доходность к чистой денежной позиции, с учетом обязательств по аренде — всегооколо 7,3%, что маловато. По идее, % доходы должны были быть больше…

✅ Скорее всего, компания направит на дивиденды 25% от чистой прибыли по МСФО, т.е. чуть больше 33 млрд р (7,8% див. доходности). База для выплаты в отчете РСБУ есть (35,8 млрд р).

( Читать дальше )

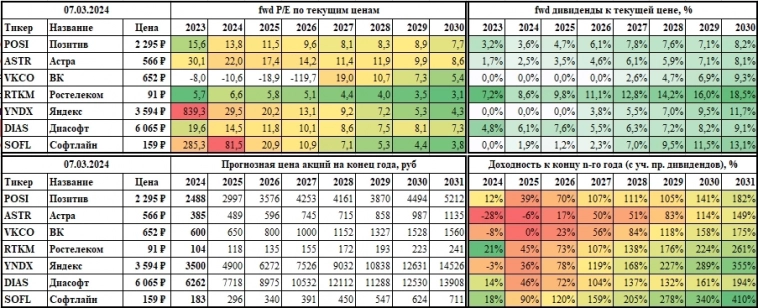

Блог им. TAUREN |📊 Сводка прогнозов по ИТ-компаниям РФ

- 07 марта 2024, 16:07

- |

✅Компания | Справедливая цена | Потенциал (%)

1. Софтлайн 🎯 183 📈 15,4%

2. Ростелеком 🎯 104 📈 13,9%

3. Позитив 🎯 2488 📈 8,4%

4. Диасофт 🎯 6262 📈 3,3%

5. Яндекс 🎯 3500 📈 -2,5%

6. ВК 🎯 600 📈 -8%

7. Астра 🎯 385 📈 -31,8%

👆 Если прикинуть среднегодовую доходность акций данных компаний по текущим ценам к 2030 году, то получится, что даже с учетом дивидендов доходность выше 15% годовых могут дать только Софтлайн, Яндекс и Ростелеком (кстати, говоря эта потенциальная доходность выше только из-за рисков, так как чистая маржа Яндекса и Софтлайна до сих пор крайне низкая). Что касается Ростелекома, то он пока ИТ-компания лишь на 11% от выручки и маржа там будет намного меньше, чем у того же Позитива или Астры. В остальном,среднегодовые доходности к 2030-2031 году лишь на 2-3% выше, чем по длинным ОФЗ.

( Читать дальше )

Блог им. TAUREN |🛬 Аэрофлот (AFLT) восстановил загрузку до уровней 2021г и вышел на чистую прибыль

- 07 марта 2024, 15:51

- |

▫️ Выручка 2023: 612,2 млрд ₽ (+48,1% г/г)

▫️ EBITDA 2023:318,3 млрд ₽ (х2,8 г/г)

▫️ Чистый убыток 2023: -8,9 млрд ₽ (против убытка 50,4 млрд годом ранее)

▫️ скор. ЧП 2023: 9,8 млрд ₽ (против убытка в 41,4 млрд)

▫️ P/E ТТМ: 16,1

▫️ fwd дивиденд 2023:0%

▫️ P/B: -0,6

Телеграм: t.me/+Sh-aXTTRdpMyYzky

📊 Фин. результаты отдельно за 4кв 2023:

▫️ Выручка:171 млрд ₽ (+72,5% г/г)

▫️ EBITDA:144 млрд ₽ (против убытка в 14,8 млрд годом ранее)

▫️ Оп. прибыль:111,7 млрд ₽ (против убытка в 43,5 млрд годом ранее)

▫️ скор. ЧП: 8,3 млрд ₽ (против убытка в 39,7 млрд годом ранее)

✅ Операционные результаты группы восстановились до уровней 2021г — начала 2022г:

▫️Пассажиропоток 123,4 млн пкм (+25,4% г/г и +23,3% относительно результатов 2021г) — максимум с 2020г

▫️Пассажиропоток 47 331 тыс. чел (+16,3% г/г и +3,3% относительно результатов 2021г) — максимум с 2020г

▫️Занятость кресел 87,5% против 83,6% годом ранее — исторический рекорд

( Читать дальше )

Блог им. TAUREN |💻 Softline (SOFL) - более детальный взгляд на долгосрочные перспективы компании

- 06 марта 2024, 12:46

- |

▫️Оборот 2023: 91,5 млрд (+29% г/г)

▫️fwd Выручка 2023: 70,3 млрд (+25% г/г)

▫️fwd EBITDA 2023:3,7 млрд (+72% г/г)

▫️скор. Чистая прибыль 2023: 140 млн

▫️fwd скор. P/E 2025: 21,1

▫️fwd скор. P/E 2028:5,3

▫️fwd дивиденд 2024: 2%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Доля собственных решений в обороте по итогам 2023 года составила 23,4% и на них приходится около 66% валовой прибыли. Валовая рентабельность от продаж собственных решений в среднем составила 66% против всего 13,5% рентабельности продаж сторонних сервисов и продуктов.

✅ Менеджмент представил прогноз на2024г:

▫️Оборот: > 110 млрд (т.е. выручка будет около 84 млрд р)

▫️Валовая прибыль:> 30 млрд (+27% г/г)

▫️скор. EBITDA:> 6 млрд (+36,4% г/г)

Я бы закладывал, что, без корректировок компании показатель EBITDA составит около 5 млрд рублей, а чистая прибыль будетоколо 631 млн р, так как % и другие расходы могут существенно вырасти. Как минимум, сама компания ожидает рост чистого долга ± до 12 млрд рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс